Бизнес всегда хочет максимизировать прибыль и идет в онлайн именно за этим. Однако обратной стороной платежей в интернете становится необходимость отдавать комиссию за эквайринг. Из каких компонентов состоит эта сумма, от чего она зависит, можно ли ее снизить и как? Об этом читайте в нашем новом материале.

Интернет-эквайринг — это сервис, который помогает бизнесу принимать онлайн-платежи от клиентов с помощью банковских карт. Эта услуга отличается быстротой, удобством и безопасностью. Она увеличивает количество покупателей и не требует специального оборудования. Кроме того, эквайринг позволяет улучшить платежную конверсию, тем самым помогая бизнесу не терять клиентов.

Опишем процесс оплаты с точки зрения клиента.

1. Вы выбираете товар или услугу на веб-сайте, на котором принимают онлайн-платежи.

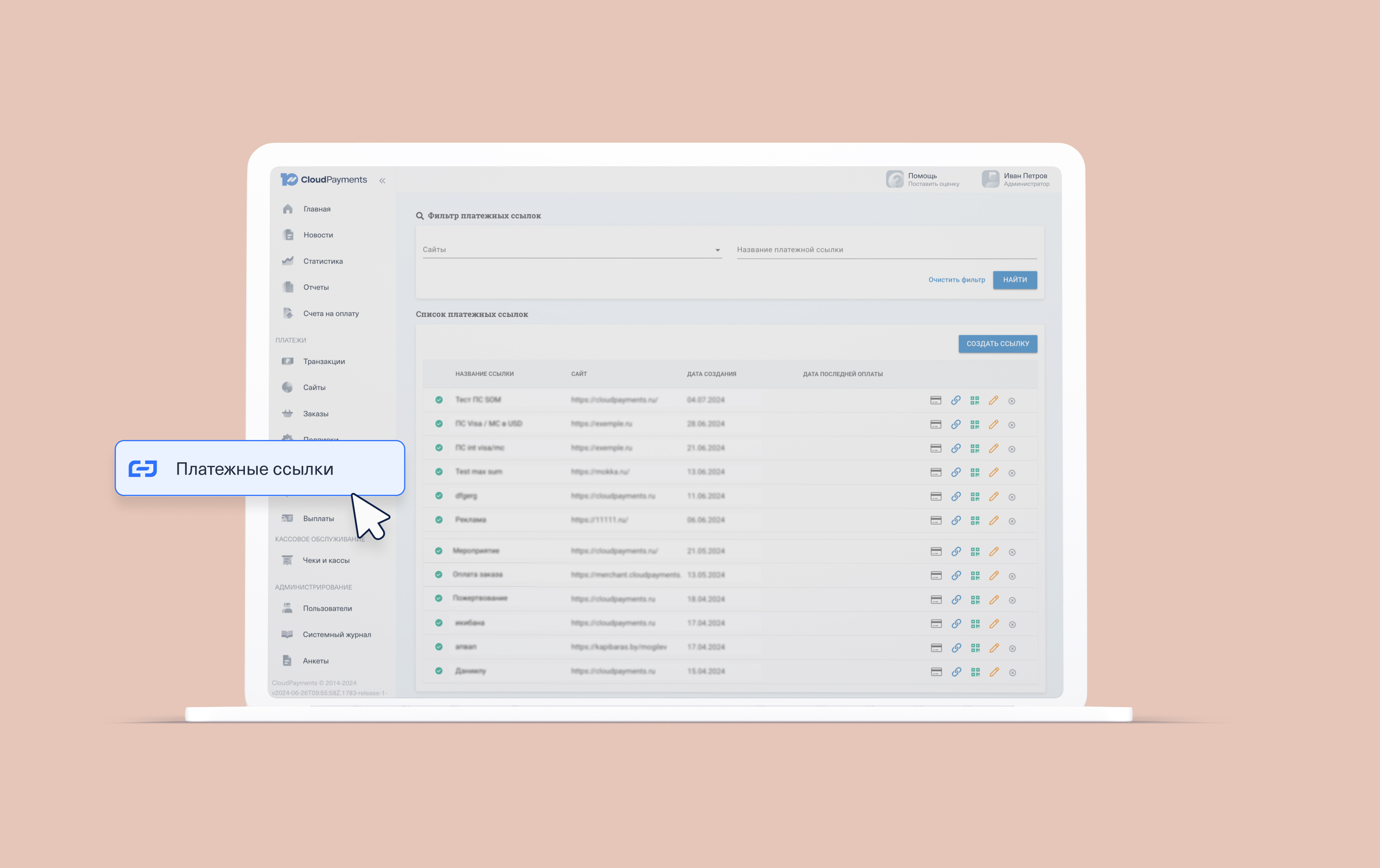

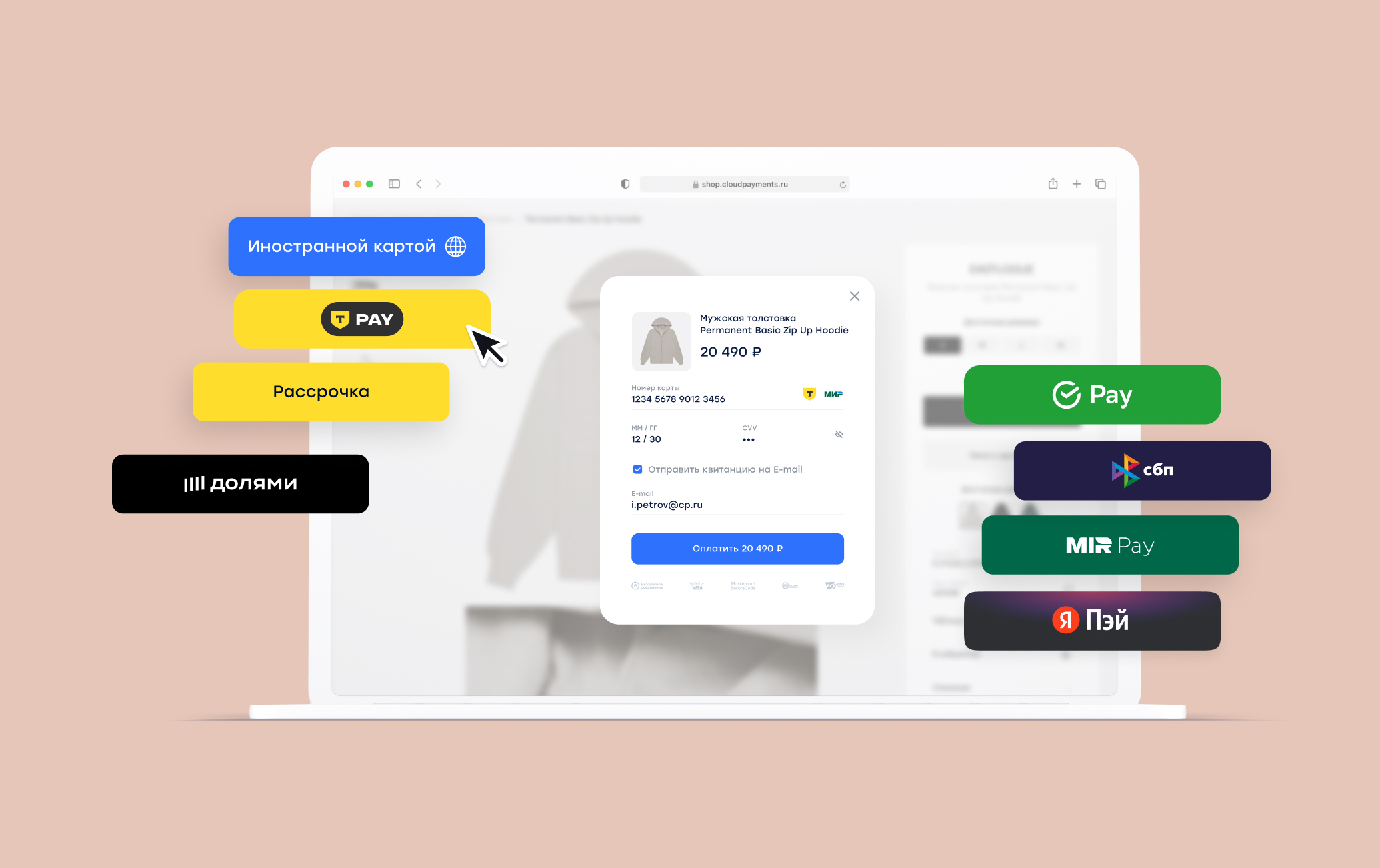

2. При оформлении заказа вы выбираете опцию оплаты с помощью карты или быстрого pay-сервиса (Tinkoff pay, СБП и тд) и вводите данные вашей банковской карты, такие как номер карты, срок действия и CVV-код (трехзначный код на обратной стороне карты). Некоторые платежные сервисы обладают возможностью запоминать данные карты и не требуют ввода всей информации.

3. Когда вы нажимаете кнопку «Оплатить», информация о вашей карте отправляется через защищенное соединение к платежному шлюзу, который является связующим звеном между интернет-магазином и банком-эквайером.

4. Платежный шлюз передает ваши данные банку-эквайеру, который связан с вашим банком-эмитентом, то есть банком, выпустившим вашу карту.

5. Банк-эквайер проверяет данные (достаточно ли у вас средств на карте и действительна ли она). Если все нормально, он одобряет оплату.

6. Если оплата одобрена, банк-эквайер передает подтверждение об успешной транзакции обратно в интернет-магазин.

7. Интернет-магазин отображает подтверждение оплаты, и вы завершаете процесс покупки.

8. После этого средства списываются с вашей карты, а деньги перечисляются на счет интернет-магазина через систему платежной инфраструктуры. Весь этот процесс долго описывать, но для клиента он происходит очень быстро и безопасно, обеспечивая удобную оплату покупок через интернет. В этом и заключается основная польза для бизнеса.

Комиссия за эквайринг состоит не только из платежа сервису, которые его предоставляет. Она включает несколько пунктов. Перечислим их.

В России все транзакции обрабатывает Национальная система платежных карт. Она создана в 2015-м году, всеми ее акциями владеет ЦБ. В задачи НСПК входит обеспечение бесперебойности операций и развитие российской системы платежных карт. Комиссия обычно не превышает 0,1-0,2% от суммы оплаты.

Процент, уплаченный эмитенту, межбанковская комиссия, или «интерчейндж» — это платеж за проведение безналичных расчетов.

Когда покупатель оплачивает покупку картой, продавец должен заплатить комиссию банку-эквайеру за обработку транзакции, а также — банку-эмитенту за использование платежной системы, и внести дополнительные расходы на обслуживание терминала и страхование. Эти платежи объединяются в одну сумму, которую продавец должен оплатить при каждой оплате по карте. Интерчейндж — это комиссия, которую финансовые организации платят друг другу за проведение безналичных расчетов. В разных странах размер интерчейнджа регулируется по-разному, определяясь банками и платежными системами.

Это плата, которую данный банк взимает с продавца (например, интернет-магазина) за предоставление услуг по обработке платежей и совершению транзакций с использованием банковских карт.

Комиссия эквайера обычно складывается из нескольких составляющих:

1. Процент от суммы транзакции. Это процентное соотношение может быть фиксированным или зависеть от типа карты, схемы платежа и других факторов.

2. Фиксированная плата за транзакцию. Кроме процента, банк-эквайер может взимать фикс за каждый платеж. Эта сумма может быть независимой от размера платежа или же зависеть от него.

3. Дополнительные услуги. Эквайер может предоставлять бизнесу другие полезные опции, такие как обработка возвратов, защита от мошенничества, предоставления доступа к статистике и другие. За них может взиматься дополнительная комиссия. Конкретные условия и структура комиссии могут отличаться в зависимости от банка-эквайера и договоренностей с продавцом. Важно учитывать комиссию при оценке затрат на обработку платежей и принятии решений о выборе эквайера для вашего бизнеса.

Размер платы складывается из ряда услуг, связанных с обработкой и совершением транзакций. Вот несколько пунктов, на которые сервис эквайринга тратит свои ресурсы и берет за это комиссию:

1. Техническая инфраструктура. Она включает в себя разработку и поддержку платежных шлюзов, серверов, защиту от мошенничества и обеспечение безопасности транзакций. Комиссия позволяет компании, занимающейся эквайрингом, окупать эти затраты.

2.Связь с платежными системами, такими как Visa, MasterCard, «Мир», чтобы обеспечить возможность проведения транзакций с использованием их платежных карт. Это требует оплаты за использование инфраструктуры платежных систем.

3.Отработка рисков и обеспечение безопасности. сервис эквайринга берет на себя защиту от уязвимостей, связанных с обработкой оплат. Это включает проверку подлинности платежных карт, обнаружение мошеннической деятельности и обеспечение безопасности данных клиентов. Защита требует использования специальных систем и технологий, деньги на которые взимаются из комиссионного сбора.

4.Поддержка. Компании, специализирующиеся на эквайринге, предоставляют технический и клиентский саппорт. Служба поддержки помогает установить и настроить оборудование, провести интеграцию с платежным шлюзом, решить текущие проблемы клиентов.

В целом, плата за сервис эквайринга покрывает затраты и обеспечивает функционирование сложной инфраструктуры, идет на обеспечение безопасности транзакций и предоставление бизнесам удобных и надежных инструментов для приема платежей с использованием карт.

Уменьшение платежа за услугу эквайринга возможно при следующих условиях:

1. Увеличение объема продаж. Чем больше вы продаете, тем больше возможностей для переговоров со своим эквайрером о снижении ставки.

2. Длительность сотрудничества. Если вы уже длительное время сотрудничаете с определенным банком-эквайером и у вас есть хорошая платежная история, вы можете запросить пересмотр условий и снижение процентной ставки. Финансовая организация может быть заинтересована в поддержании долгосрочных клиентских отношений и предложит льготные условия.

3. Использование более дешевых способов оплаты. например, у СБП низкая ставка от НПСК: 0,7%. Для ряда категорий бизнесов — таких, как потребительские товары и товары повседневного спроса, лекарства и товары медицинского назначения, БАДы, образовательные учреждения — ставка еще ниже: 0,4%).

4.Переговоры с текущим эквайером и даже угроза уйти к конкурентам. Если у вас есть предложения от других эквайеров, которые могут обеспечить вам лучшие условия, вы можете использовать их в качестве аргумента для переговоров.

5. Специфика бизнеса. Некоторые банки-эквайеры предлагают специальные тарифы и условия для определенных видов бизнеса или отраслей. Если ваш бизнес относится к таким категориям, вы можете получить более выгодные условия. Специальные условия могут предлагать и платежные системы. Например, "Мир"предлагает сниженные комиссии для экосистем. года. Размер межбанковской комиссии составит 1,1, 0,8 или 0,5% в зависимости от оборотов: чем крупнее объемы, тем меньше комиссия.

Стоимость услуг эквайринга от CloudPayments складывается из ежегодного платежа — 1 500 рублей и процента к ставке интернет-эквайринга, который рассчитывается индивидуально для каждого партнера. Этот процент как раз-таки зависит от специфики бизнеса. Рассчитать его поможет менеджер CloudPayments.

Вот основная информация о комиссии за эквайринг, которую стоит учитывать бизнесу:

1. Комиссионный платеж может состоять из процента от суммы транзакции и/или фиксированной платы за каждую транзакцию. Также в него могут быть включены дополнительные платежи за другие услуги помимо самого эквайринга (такие, как защита от мошенничества, техническая поддержка и др)

2. Снижение комиссии зависит от многих факторов, например:

- Зависимость от объема транзакций. Снижение комиссии часто происходит при обработке большого объема транзакций. Больший объем продаж может позволить вам договориться о более выгодных условиях.

- Длительность сотрудничества. Постоянное сотрудничество с банком-эквайером и хорошая платежная история могут создать основу для пересмотра условий и возможного снижения комиссии.

- Риск ухода бизнеса к конкуренту. Сравнение предложений различных эквайеров и проведение переговоров может помочь получить более выгодные условия.

- Специфика бизнеса. Некоторые банки-эквайеры предлагают специальные тарифы и условия для определенных отраслей или видов бизнеса. Изучите возможности, которые могут быть доступны именно вашему бизнесу.

Важно тщательно изучить и сравнить условия разных банков-эквайеров, а также учитывать особенности своего бизнеса и планируемый объем платежей при принятии решения о выборе эквайрингового партнера.